|

К 2010 году украинские олигархи войдут в первую двадцатку богатейших людей мира, станут лидерами в одной из отраслей мировой экономики и застроят крупные города супермаркетами и небоскребами К 2010 году украинские олигархи войдут в первую двадцатку богатейших людей мира, станут лидерами в одной из отраслей мировой экономики и застроят крупные города супермаркетами и небоскребами

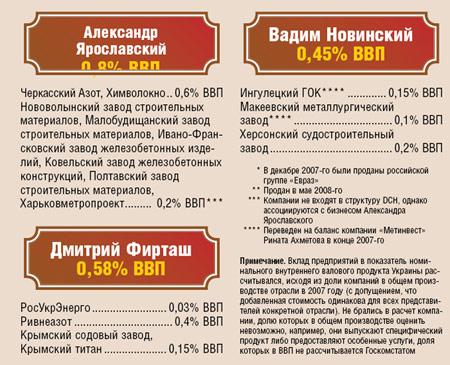

Самые богатые украинцы — собственники отечественных бизнес-групп — претендуют на мировое лидерство по размерам капитала и масштабности бизнеса. Такой вывод можно сделать, проанализировав последний рейтинг богатейших людей влиятельного журнала Forbes и действия самих олигархов за 2007-2008 гг. Самый богатый человек Украины в 2007 году — Ринат Ахметов. По оценкам Forbes, его состояние составляет $7,3 млрд. Ахметов занимает 127-ю позицию в рейтинге мировых богачей. Виктор Пинчук — второй богатейший человек в Украине (203-е место), Игорь Коломойский — третий (253-е место). В 2007-м отечественные олигархи переместились в рейтинге Forbes сразу на 70-100 позиций выше по сравнению с 2006-м. В 2007 году существенно увеличилась стоимость украинских корпораций — за счет роста доходов, поглощений конкурентов и реструктуризации. У отечественного крупного бизнеса появились новые мантры: корпоративное управление и прозрачность бизнеса. План покорения мира До 2006 года украинские олигархи скупали активы без разбора, большинство предприятий приобреталось за бесценок (иногда после череды корпоративных скандалов), без конкретной бизнес-цели. Еше 2-3 года назад у большинства финансово-промышленных групп не было четкой стратегии развития. В списке активов украинских олигархов были не только металлургические, машиностроительные, энергетические, угольные активы (все — звенья одной производственной цепочки), но и пищевые, аграрные, транспортные, строительные компании. Сейчас, спустя несколько лет, борьба украинских олигархов за некоторые активы кажется нелогичной с точки зрения развития бизнеса. Например, в 2006-м Виктор Пинчук получил Днепроспецсталь после ожесточенной борьбы с группой Константина Григоришина... и спустя полтора года продал завод. В 2006 году крупные украинские предприниматели начали избавляться от непрофильных активов, структурировали компании по направлениям бизнеса, создали холдинговые структуры. 2007 год стал переломным для украинских олигархов: в сотрудничестве с западными консультантами они разработали стратегии развития своего бизнеса, определили ключевые направления деятельности, начали скупать крупные активы за рубежом. Сделки по покупке и продаже компаний отечественными капиталистами стали прозрачнее, суммы зашкаливали за $1 млрд. Участие в масштабных слияниях и поглощениях (M&A), разработка дорогостоящих бизнес-стратегий, реструктуризация компаний — методы достижения главной на данный момент цели украинских олигархов первого эшелона: глобализация бизнеса. Мировая бизнес-тенденция № 1 — M&A крупных компаний и борьба за сырьевые активы — будет актуальна по меньшей мере еще лет пять, считают аналитики. Например, в прошлом году австралийский горнорудный гигант BHP Billiton попытался купить своего главного конкурента — компанию Rio Tinto. У BHP серьезные аргументы получить контроль над конкурентом: по оценкам компании, синергетический эффект от слияния — $3,7 млрд дополнительной прибыли ежегодно плюс контроль над мировым рынком ЖРС. По оценкам аналитиков, сумма сделки могла бы зашкалить за $190 млрд, однако пока стороны не договорились о слиянии. В 2007-м группа SCM Рината Ахметова также расширяла бизнес, поглощая конкурентов. В прошлом году компания «Метинвест» (входит в SCM) заняла доминирующее положение на рынке железорудного сырья в Украине и 6-е место в мире. Метинвест купила металлургические активы компании «Смарт-групп» бизнесмена Вадима Новинского: крупнейший в Украине Ингулецкий ГОК, Макеевский метзавод и около 50% акций Южного ГОКа. За три актива плюс болгарский завод Promet Steel Ахметов отдал Новинскому 25% + 1 акция Мет-инвеста. Сделка SCM со Смарт-групп — одна из немногих довольно прозрачных покупок группы Рината Ахметова. Стороны заявили о планах провести слияние активов, спустя несколько месяцев был подписан соответствующий контракт, условия сделки были оглашены официально. Впрочем, как это часто бывает при покупке украинскими олигархами крупных компаний, не обошлось без скандала. Сделка долго рассматривалась Антимонопольным комитентом Украины: приобретая активы, Метинвест фактически становилась монополистом на внутреннем рынке ЖРС (60% производства железорудного сырья в Украине). АМК вынес беспрецедентное решение: компании Ахметова позволили купить Ингулецкий ГОК и часть Южного, поскольку Комитет анализировал возможное монопольное положение компании после сделки на «объединенном» украинско-российском рынке ЖРС. В этом случае концентрация акций не приводила к монополии Метинвеста. Взяв под контроль больше 60% производства ЖРС в Украине, группа SCM повысила цены на сырье предприятий Метинвеста в два раза и предложила потребителям продукции заключить долгосрочные контракты с возможностью ежегодной коррекции цены (такая практика принята за рубежом). Разразился скандал: некоторые меткомпании пригрозили остановить производство. Впрочем, в итоге большинство из них согласились на ценовые условия SCM. Объединение компаний Рината Ахметова и Вадима Новинского — одна из причин очередного передела отечественного металлургического рынка и прихода в Украину крупнейшего в России метхолдинга — компании «Евраз». В конце 2007-го группа «Приват» продала россиянам все свои металлургические и коксохимические активы — комбинат «Сухая Балка», Днепропетровский метзавод им. Петровского, Баглейкокс, Днепрококс и Днепродзержинский коксохимический завод. «Мы поняли: или сегодня должны что-нибудь сделать, или завтра нас просто не станет» — так объяснил Игорь Коломойский, совладелец группы «Приват», продажу своих метактивов. Однако сделка выгодна Привату: в обмен на проданные Евразу активы Игорь Коломойский и Геннадий Боголюбов получили 9,72% акций российской компании, котирующейся на Лондонской фондовой бирже, плюс от $1 млрд до $2 млрд деньгами (точная сумма компенсации не разглашается).

Сотрудничество с Евразом позволило украинцам купить крупного австралийского производителя марганцевой руды Consolidated Minerals (по оценкам аналитиков, около 10% производства марганца в мире). Компания обошлась украинцам в $1 млрд. Похоже, собственники Привата решили сосредоточить усилия на двух направлениях бизнеса — ферросплавном и банковском (группе по-прежнему принадлежит крупнейший в стране ПриватБанк). «Приват активно развивает ферросплавный бизнес и явно собирается укрепить свои позиции в этом направлении. Продавать ферросплавные компании в ближайшие несколько лет группа не будет», — уверен Юрий Рыжков, аналитик ИК Millennium Capital. Новая бизнес-стратегия Привата противоречит старой. До покупки CSM и продажи метактивов Коломойский и Боголюбов считались спекулятивными инвесторами: большинство активов они использовали как дойные коровы (выжимали из бизнеса максимум прибыли, ничего не вкладывая в их развитие), а затем продавали профильным корпорациям. Похоже, теперь совладельцы Привата решили стать стратегами. Стратег со стажем — Виктор Пинчук — наоборот, подался в портфельные инвесторы. В сентябре 2007-го Виктор Пинчук завершил реструктуризацию своего бизнеса, создав инвестиционно-консалтинговую компанию EastOne, которую зарегистрировали в Великобритании. Пинчук намеревается рассредоточить свой бизнес по всему миру, оставив в Украине всего 50% активов. Судя по заявлениям управляющих EastOne, новые бизнес-приоритеты Виктора Пинчука — инвестиции в миноритарные пакеты акций, ретейл, финансовые и IT-компании. Аналитики считают, что корпорацию «Интерпайп» (трубно-колесное направление, главный актив — Нижнеднепровский трубопрокатный завод) бизнесмен выведет на IPO и со временем продаст стратегическому инвестору. Зал ожидания Масштабная реструктуризация украинских бизнес-групп затронула даже закрытые корпорации. Например, в середине 2007 года Дмитрий Фирташ — один из самых непубличных украинских олигархов — создал холдинговую компанию Group DF, в которой объединил все принадлежащие ему активы. Оказалось, что бизнесмену принадлежат компании не только в Украине (РосУкрЭнерго, Крымский содовый завод, Ривнеазот, Крымский Титан), но и за рубежом (Таджиказот, Эстонский Нитроферт). Одна из целей реструктуризации отечественного крупного бизнеса — привлечение долгового капитала и вывод компаний на IPO. С 2006-го Метинвест, ДТЭК и материнская компания SCM привлекли более $2 млрд зарубежных кредитов. Последний оформила компания «ДТЭК»: $150 млн под LIBOR +3%. Чуть раньше, компания EastOne Виктора Пинчука привлекла $344 млн под 3,78%. Аналитики оценивают кредиты, выданные иностранными банками ДТЭКу и EastOne, как довольно выгодные — на мировом финансовом рынке сейчас компании из развивающихся стран занимают не дешевле, чем под LIBOR + 4%. Невысокие процентные ставки по последним долгам отечественных корпораций — результат кропотливой работы по структурированию бизнеса. Четкой юридической структуры (например, холдинговой) пока нет у корпорации «Индустриальный союз Донбасса» Сергея Таруты и Виталия Гайдука, группы «Приват» и концерна «Энерго» Виктора Нусенкиса (контролирует угольную шахту «Красноармейская-Западная № 1», Донецксталь, Ясиновский коксохим). Собственники ИСД не раз заявляли о планах вывести свое детище на IPO, однако дальше кредитов международных финансовых организаций, не требующих высокого уровня прозрачности бизнеса, дело не пошло. Группа «Приват» никогда не стремилась к публичности: юридическая структура бизнеса группы до сих пор не ясна. Однако некоторые активы бизнес-группы — например, ПриватБанк и Укрнефть — имеют высокие рейтинги западных агентств и являются активными игроками зарубежного долгового рынка. Концерн «Энерго» уже около 10 лет развивается в основном за счет собственных средств и денег подконтрольного Кредитпромбанка. Правда, владельцы Энерго собираются продать актив греческому National Bank of Greece. Если банк продадут, концерну тоже придется раскрыть структуру собственности и провести юридическую реструктуризацию бизнеса, чтобы привлекать крупные кредиты за рубежом. IPО входит в планы многих украинских олигархов — Рината Ахметова, Виктора Пинчука, Константина Жеваго и даже Дмитрия Фирташа. Продажа пакета акций компании на бирже позволяет не только оценить стоимость бизнеса, но и повышает шансы провести выгодную сделку M&A: для поглощения конкурента банки скорее предоставят крупный кредит публичной компании, чем закрытой. Впрочем, пока на IPO решился только Константин Жеваго: разместил акции Ferrexpo (управляет Полтавским ГОКом) на Лондонской фондовой бирже. Бизнесмен намеревается вывести на IPO и другие свои активы: компанию «АвтоКрАЗ», шинное и фармацевтическое направления бизнеса. Остальные крупные бизнесмены пока лишь капитализируют компании: покупают новые активы и ждут благоприятной конъюнктуры на мировом финансовом рынке, испытывающем кризис ликвидности. Промедление с первичным размещением акций свидетельствует о том, что крупному бизнесу в Украине хватает собственных средств и кредитов западных банков. IPO для украинских олигархов — не первоочередная задача. Нишевые олигархи В 2007-2008 гг. многие олигархи подались в ретейлеры и строители. До этого торговлей и девелоперским бизнесом занимались бизнесмены средней руки либо так называемые отраслевые олигархи (например, Лев Парцхаладзе и Игорь Баленко), промышленникам Ахметову и Пинчуку эти малорентабельные направления (по сравнению с сырьевым и металлургическим бизнесом) были неинтересны. В начале 2008-го компания EastOne Виктора Пинчука совместно с российским оператором розничной торговли «Мосмарт» создала СП для строительства сети супермаркетов в Украине. Пинчук является портфельным инвестором проекта — EastOne принадлежит 49% СП, Мосмарту — 51%. Ринат Ахметов собирается в ближайшие 5 лет инвестировать $200 млн в развитие розничной сети «Брусниця». Правда, пока развитие сети супермаркетов в SCM продвигается довольно медленно. Александр Ярославский — бывший банкир и химический магнат — сосредоточил усилия подконтрольной ему DCH на строительстве. Компания получила харьковский аэропорт в долгосрочную аренду, собирается инвестировать в харьковские проекты в рамках Евро-2012 более $500 млн (реконструировать харьковский стадион «Металлист», обновить инфраструктуру вокруг спортивной арены, построить спортивно-развлекательный центр, пятизвездочную гостиницу). Ярославский в партнерстве с совладельцем девелоперской компании HCM Group Андреем Заикой к 2015 году намерены реализовать один из крупнейших девелоперских проектов в Киеве. Партнеры инвестируют $1 млрд в строительство многофункционального комплекса площадью около 1 млн кв. м на Подоле. Некоторые олигархи заинтересовались медиабизнесом. До 2007-2008 гг. телевидение и печатные СМИ были политическим рупором украинских олигархов и не приносили своим владельцам больших доходов. Однако с ростом рынка рекламы владельцы бизнес-групп пересмотрели свое отношение к СМИ. Валерий Хорошковский — экс-президент российского Евраза, сейчас председатель Гостаможслужбы — еще до прихода в таможню сконцентрировал семь рейтинговых украинских телеканалов. По данным аналитиков, к ноябрю 2007-го главный таможенник страны опосредованно контролировал 27% зрительской аудитории в Украине, год назад — не более 15%. Телевизионное направление развивает и Виктор Пинчук: сейчас ему принадлежит пять телеканалов (23% зрительской аудитории). В конце прошлого года Игорь Коломойский купил 3% акций компании Central European Media Enterprises (владеет «Студия «1+1», «Кино», «Сити»), а в начале 2008-го — 50% акций телеканала «ТЕТ». SCM Рината Ахметова намерена в течение ближайших пяти лет инвестировать в медиаактивы десятки миллионов долларов. По словам Ильи Архипова, директора по развитию бизнеса SCM, в 2008 году медийная группа Ахметова планирует создание телевизионной сети на базе ТРК «Украина»: «Мы готовим к запуску первые тематические каналы — ТРК «Новости» и ТРК «Футбол». Смена лидеров По мнению экспертов, в ближайшие 5-10 лет крупнейшие украинские бизнес-группы потеснят нынешних промышленных лидеров в некоторых отраслях мировой экономики. SCM и Приват купят еще несколько зарубежных активов в горнорудной и ферросплавной отраслях. Правда, для финансирования крупных сделок бизнесменам придется либо продать часть украинских активов (ПриватБанк, Енакиевский метзавод, Харцызский трубный завод) и занять деньги в западных банках, либо вывести подконтрольные компании на IPO. Последний метод финансирования проектов существенно повысит капитализацию бизнеса олигархов (по мнению аналитиков, в 1,5-3 раза) и позволит им войти в первую двадцатку мировых богачей. Впрочем, вывод компании на IPO логичен для SCM, исходя из новой стратегии группы, а вот все еще закрытый Приват вряд ли выйдет на IPO в ближайшие 5 лет. «В Украине Игорь Коломойский и Ринат Ахметов еще как минимум 5 лет будут самыми влиятельными бизнес-фигурами», — считает Юрий Рыжков из ИК Millennium Capital. Виктор Пинчук постепенно потеряет вес в украинском бизнесе, поскольку будет уделять много внимания зарубежным активам: купит несколько крупных и средних иностранных фирм в сфере высоких технологий (не исключены покупки интернет-компаний), торговли, а также в финансовом секторе, хорошо знакомом бывшему владельцу Укрсоцбанка. Александр Ярославский, Дмитрий Фирташ, Константин Жеваго и Вадим Новинский, скорее всего, станут нишевыми (отраслевыми) олигархами, отказавшись от развития сразу нескольких направлений бизнеса. Александр Ярославский, например, может потеснить нынешних лидеров строительного и девелоперского рынков в Украине. Большинство строительных компаний сейчас переживают не лучшие времена — украинские и западные банки из-за финансового кризиса сильно урезали кредитование строительного бизнеса. Многие проекты в крупных городах заморожены. В этих условиях компания DCH Александра Ярославского может занять внушительную долю рынка, поскольку имеет доступ к крупному акционерному капиталу и при необходимости может привлечь зарубежные кредиты. Инвестаналитики считают, что Дмитрий Фирташ будет развивать химическое направление своего бизнеса, а Вадим Новинский — судостроительное: в конце прошлого года собственник Херсонского судостроительного завода попытался взять под контроль Черноморский судостроительный завод. Также бизнесмен претендует на ГП «Судостроительный завод им. 61 коммунара». По прогнозам аналитиков, главными (и возможно, единственными) игроками украинского металлургического рынка через 5-7 лет будут группа SCM и Индустриальный союз Донбасса. Не имеющие собственной сырьевой базы либо небольшие по объемам компании — например, ММК им. Ильича, Запорожсталь, Донецксталь — в скором времени будут проданы крупным украинским корпорациям, прогнозирует Дмитрий Хорошун, аналитик ИК «Сократ». «Такие бизнесмены, как Владимир Бойко (ММК им. Ильича) и Эдуард Шифрин (Запорожсталь) могут превратиться в наемных менеджеров или, что более вероятно, уйти из металлургического бизнеса. Центром консолидации при этом станет SCM либо одна из российских металлургических компаний — Северсталь, Евраз, Газметалл», — размышляет аналитик. Дмитрий Хорошун допускает слияние группы «Энерго» Виктора Нусенкиса и корпорации «ИСД». Двум группам выгодно M&A — компании дополнят свои бизнес-цепочки, укрупнятся, для того чтобы создать серьезный конкурентный противовес SCM. Константин ДРУЖЕРУЧЕНКО http://kontrakty.com.ua Читать также: Интервью Игоря Коломойского "Украинской правде" 10 богатых соседей Билл Гейтс потерял титул богатейшего человека планеты Миллиардер в возрасте Христа Год олигархов |